Adeus aos 15%? Por que a renda fixa pré-fixada pode sumir em breve

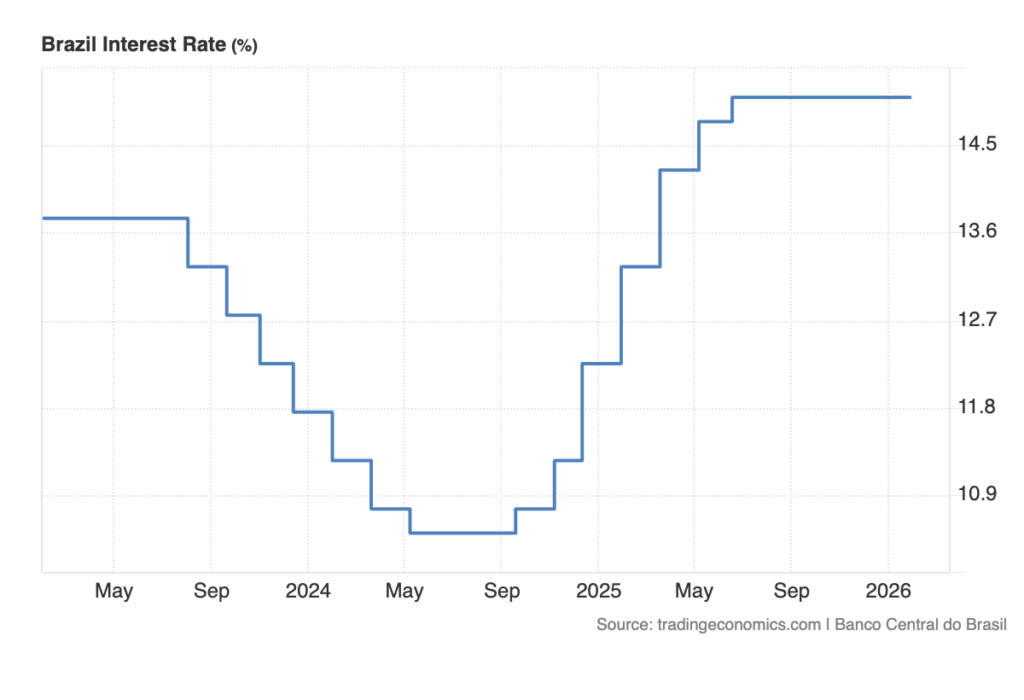

Fala meu povo! Se você acompanha o mercado financeiro, já percebeu: estamos vivendo os últimos dias de uma era dourada para a renda fixa. Com a Selic a 15% ao ano e projeções de cortes a partir de março de 2026, esta pode ser sua última chance de travar taxas extraordinárias em títulos pré-fixados e IPCA+.

O mercado já precifica uma Selic de 12,25% até o fim do ano. Isso significa que as taxas atuais podem desaparecer em questão de semanas. Quem agir agora pode garantir rentabilidade acima de 14% ao ano por anos. Quem esperar, vai se arrepender.

Neste artigo, você vai entender por que essa janela está se fechando, quais investimentos aproveitar e como travar essas taxas antes que seja tarde.

O Cenário Atual: Selic a 15% e a Mudança que Vem Aí

A taxa Selic está em 15% ao ano, um dos patamares mais altos da história recente. Mas diversos fatores apontam para uma mudança:

Por Que a Selic Vai Cair?

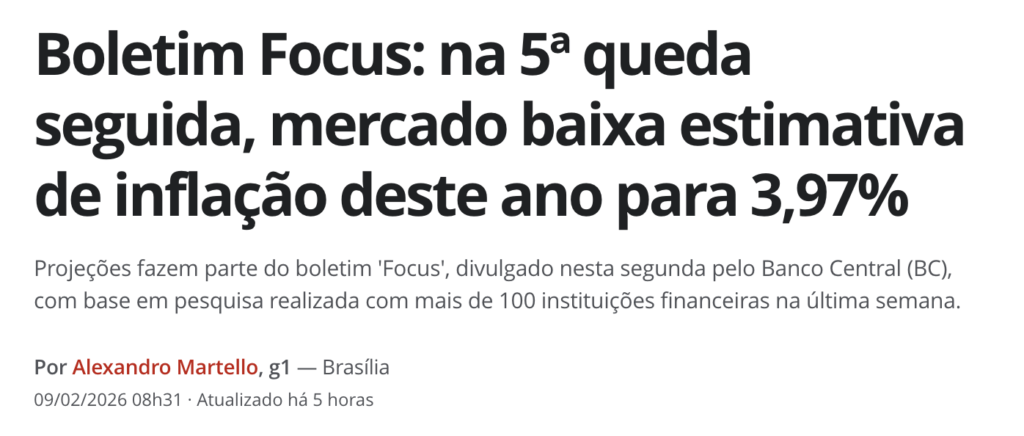

- Inflação controlada: O IPCA mostra tendência de queda consistente

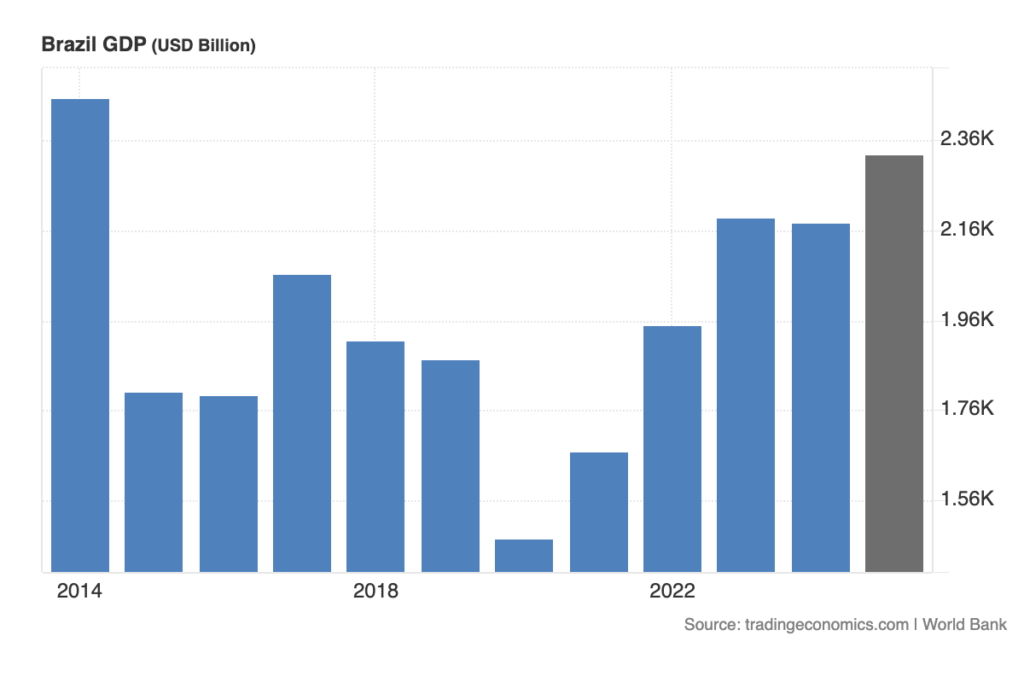

- Economia desacelerando: O PIB perde força, sinalizando necessidade de estímulo

- Pressão política: Juros altos encarecem a dívida pública e travam investimentos

- Ciclo global: Bancos centrais mundiais já estão cortando juros

O Que o Mercado Espera

Segundo o Boletim Focus e análises de grandes bancos:

- Março 2026: Primeiro corte de 0,50 a 0,75 p.p.

- Dezembro 2026: Selic em 12,25%

- 2027: Possível continuidade dos cortes

E quando a Selic cai, as taxas dos novos títulos despencam junto.

Títulos Pré-fixados e IPCA+: Entenda a Oportunidade

Títulos Pré-fixados

Você trava a taxa no momento da aplicação. Não importa o que aconteça com a economia, você receberá exatamente o combinado.

Exemplo:

- Investe R$ 50.000 em CDB pré-fixado a 14,5% ao ano por 3 anos

- No vencimento: R$ 73.862 (antes do IR)

- Rentabilidade garantida: 47,72%

Principais opções:

- CDB Pré-fixado: 13,5% a 14,8% a.a.

- Tesouro Prefixado: ~13,2% a.a.

- LCI/LCA Pré-fixadas: 11% a 12,5% a.a. (isentas de IR)

Títulos IPCA+

Pagam uma taxa fixa + inflação. Garantem ganho real sempre acima da inflação.

Exemplo:

- Investe R$ 100.000 em Tesouro IPCA+ 2035 (IPCA + 6,5%)

- Se inflação = 4% ao ano → Você recebe 10,5% ao ano

- Se inflação = 6% ao ano → Você recebe 12,5% ao ano

- O juro real de 6,5% está garantido

Principais opções:

- Tesouro IPCA+: IPCA + 6,5% a 6,8%

- CDB IPCA+: IPCA + 7% a 8%

- Debêntures IPCA+: IPCA + 7,5% a 9% (isentas de IR)

Por Que Investir Agora e Não Esperar?

A matemática é cruel para quem hesita. Veja a diferença:

Cenário Real: R$ 100.000 por 3 anos

Investidor A (investe hoje em CDB 14,5%):

- Valor final líquido: R$ 141.302

- Ganho: R$ 41.302

Investidor B (espera 6 meses, investe em CDB 12%):

- Valor final líquido: R$ 133.657

- Ganho: R$ 33.657

Diferença: R$ 7.645 perdidos por ter esperado!

E Se a Selic Subir em Vez de Cair?

Mesmo no cenário improvável de alta da Selic:

- Seus títulos podem desvalorizar no mercado secundário

- MAS se você segurar até o vencimento, recebe o combinado

- Por isso: invista apenas dinheiro que não vai precisar

Onde Encontrar as Melhores Taxas Agora

1. Corretoras Digitais

As melhores taxas estão em:

- XP Investimentos

- Rico

- BTG Pactual Digital

- Nubank (NuInvest)

- Inter Invest

Por que corretoras? Menor custo operacional = melhores taxas repassadas.

2. Tesouro Direto

Acesse por qualquer corretora ou direto no site do Tesouro.

Recomendados agora:

- Tesouro Prefixado 2027 ou 2029

- Tesouro IPCA+ 2035 ou 2045

- Evite Tesouro Selic (vai cair junto com a Selic)

3. CDBs de Bancos Médios

Bancos como BMG, Pine, Sofisa e Daycoval oferecem taxas acima de 14%.

Atenção: Verifique se tem garantia do FGC (até R$ 250.000 por CPF por banco).

4. LCIs e LCAs (Isentas de IR)

Comparação:

- LCI 12% (isenta) = CDB 14,12% (com IR de 15%)

- Ideal para quem tem renda alta

5. Debêntures Incentivadas

Oferecem IPCA + 7% a 9% isentas de IR.

Cuidado: Não têm garantia do FGC. Verifique o rating da empresa emissora.

Riscos e Como Se Proteger

1. Risco de Marcação a Mercado

Se você vender antes do vencimento, pode ter prejuízo (ou lucro extra).

Proteção: Invista apenas dinheiro que não vai precisar até o vencimento.

2. Risco de Crédito

O emissor pode não pagar (calote).

Proteção:

- Priorize investimentos com garantia do FGC

- Diversifique entre diferentes bancos

- Verifique o rating das empresas (debêntures)

3. Risco de Inflação (pré-fixados)

Se a inflação disparar, seu ganho real diminui.

Proteção: Diversifique entre pré-fixados e IPCA+.

Checklist de Segurança

- ✅ Tenho reserva de emergência em investimento líquido?

- ✅ Não vou precisar desse dinheiro até o vencimento?

- ✅ O emissor tem garantia do FGC ou bom rating?

- ✅ Estou diversificando entre diferentes emissores?

- ✅ Entendo todos os riscos deste investimento?

Estratégias Práticas para Aproveitar Agora

Estratégia 1: Escada de Vencimentos

Divida seu capital em parcelas com vencimentos diferentes.

Exemplo com R$ 60.000:

- R$ 15.000 → Tesouro Prefixado 2027 (1 ano)

- R$ 15.000 → CDB pré-fixado 2029 (3 anos)

- R$ 15.000 → Tesouro IPCA+ 2032 (6 anos)

- R$ 15.000 → Debênture IPCA+ 2035 (9 anos)

Vantagens: Liquidez escalonada + reduz risco de marcação a mercado.

Estratégia 2: Mix Pré-fixado + IPCA+

Combine os dois tipos para balancear riscos.

Exemplo com R$ 80.000:

- R$ 40.000 em CDB pré-fixado 14,5% (aposta na queda da inflação)

- R$ 40.000 em Tesouro IPCA+ 6,5% (proteção contra inflação)

Resultado: Você ganha em qualquer cenário!

Estratégia 3: Foco em Isentos de IR

Priorize LCIs, LCAs e debêntures incentivadas.

Exemplo com R$ 150.000:

- R$ 50.000 em LCA pré-fixada 12% (isenta)

- R$ 50.000 em LCI IPCA+ 6% (isenta)

- R$ 50.000 em Debênture IPCA+ 8% (isenta)

Vantagem: Rentabilidade líquida muito maior, especialmente para quem tem renda alta.

Estratégia 4: Maximizar FGC

Distribua para maximizar cobertura do FGC.

Exemplo com R$ 500.000:

- R$ 250.000 no Banco A

- R$ 250.000 no Banco B

- Total protegido: R$ 500.000

Perguntas Frequentes

1. É tarde demais para investir?

Não! Enquanto as taxas estiverem acima de 13%, ainda é excelente. Mas cada semana que passa, as taxas caem.

2. Quanto devo investir?

- Conservador: 30-50% do patrimônio

- Moderado: 50-70% do patrimônio

- Arrojado: 70-90% do patrimônio

Sempre mantenha reserva de emergência em investimentos líquidos.

3. Pré-fixado ou IPCA+?

Pré-fixado: Se acredita que inflação vai cair IPCA+: Proteção contra inflação + prazos longos Ideal: Combine os dois!

4. Posso resgatar antes?

- Tesouro Direto: Sim, liquidez diária (sujeito a marcação a mercado)

- CDBs: Alguns sim, outros não (verifique antes)

- LCIs/LCAs: Geralmente não

- Debêntures: Baixa liquidez

5. Preciso declarar no IR?

Sim! Todos os investimentos devem ser declarados, mesmo os isentos.

6. É seguro investir em bancos pequenos?

Sim, com FGC! Protege até R$ 250.000 por CPF por banco. Não ultrapasse esse limite.

7. Qual o valor mínimo?

- Tesouro Direto: R$ 30

- CDBs: R$ 1.000 a R$ 5.000

- LCIs/LCAs: R$ 5.000 a R$ 30.000

Agir ou Perder a Oportunidade

Esta é uma janela de oportunidade que não vai durar. Taxas de 14% a 15% em pré-fixados e IPCA+ acima de 6% são raras e históricas.

Por Que Agir Agora?

1. Taxas excepcionais que dificilmente se repetirão 2. Janela se fechando com cortes previstos para março 3. Risco controlado com FGC e Tesouro Direto 4. Previsibilidade de retorno por anos

Seu Plano de Ação

Hoje: Decida quanto pode investir Amanhã: Acesse sua corretora Esta semana: Faça seu primeiro investimento Este mês: Complete sua estratégia de diversificação

O Maior Risco

O maior risco não é investir errado. É não investir e ver essa oportunidade desaparecer.

Dados históricos mostram: investidores que agem em momentos de taxas altas superam consistentemente aqueles que ficam esperando o “momento perfeito”.

Não espere as taxas caírem para lamentar. Aja enquanto ainda há tempo.

Disclaimer

AVISO: Este artigo tem caráter educacional. Não constitui recomendação de investimento. Todo investimento envolve riscos. Rentabilidade passada não garante resultados futuros. As decisões são de responsabilidade exclusiva do investidor. Para orientação personalizada, consulte um profissional certificado.

Comecei a investir em 2014, minhas primeira ações foram da ABEV3 (R$50). Já trabalhei com forex, futuros, cripto e derivativos. Aqui, compartilho ideias de forma descontraída.